銀行からプロパー融資を獲得するために必要なこと

近年、ベンチャーキャピタルによるエクイティファイナンスやクラウドファンディングなど多様な資金調達が存在していますが、依然として中小企業の資金調達の1丁目1番地は、金融機関からの融資であることは変わりありません。

コロナ禍で多くの企業が活用したゼロゼロ融資の新規受付が2022年9月に終了し、2023年7月ごろから返済が本格化しています。また、2023年1月からコロナ借換保証が始まっていますが、実際のところ金融機関は、決算書のどこに注目し、融資の判断をしているのかが不明確なことが多いです。

そこで、①金融機関は決算書のどこを見ているのか、また②今後自社が金融機関から金利負担の小さい「プロパー融資」を受けるためにはどうすればいいのかについて解説していきます。

結局、銀行は決算書のどこを見ている?

1.自己資本(純資産合計)

貸借対照表の「純資産の部」は、「株主からの資本」と「会社が利益を内部留保」した分が表示されます。特にその中でも利益剰余金は、これまでどれだけの利益を積み上げてきたのかが一目で把握できます。利益剰余金が多ければ、過去にしっかりと利益を確保してきた実績があるため、返済原資も確保できるという信頼につながります。

2.有形固定資産

有形固定資産には、土地、建物、建物付属設備、機械装置、車両などがこれにあたります。土地や建物の資産価値があり、これらの有形固定資産を売却することにより、返済原資が捻出することができます(いわゆる担保性がある)。

また、一部の企業では、機械装置や車両などの減価償却を行わないことにより、損益計算書上の費用を減らし、意図的に黒字決算にしていることもあります。このように見かけ上の決算から実態を見抜くための審査も行っています。

3.簡易キャッシュフロー=当期純利益+減価償却費

簡易キャッシュフローとは、当期純利益から減価償却を足した金額です。減価償却は、取得原価を各事業年度に配分させるための会計上の概念です。お金の動きとしては、基本的には購入年に一括でお金が出ていく形になり、それ以外の年には実体としてにはお金が出ていくことはありません。そのため、その年の企業の当期純利益に減価償却費を足すことで、実際の現金をどれくらい稼ぐことができるのかを計ることができます。厳密には、後述の経常収支比率(≒営業キャッシュフロー)でより詳しく検証されます。

4.長期償還年数=長期借入金÷2期平均簡易キャッシュフロー

融資先が「何年で借入を返済できるか」という重要な目安が債務償還年数です。例えば、長期借入金1億円で、2期平均簡易キャッシュフローが1,000万円である企業は、長期借入金1億円÷2期平均簡易キャッシュフロー1,000万円=長期償還年数10年となります。債務償還年数が長ければ長いほど、儲けに対して借入金が多いことがわかります。基本的には、長期償還年数10年までが健全な財務状況として判断されます。

ここで注意すべき点として土地や建物取得に要した借入金は、10年を超えて返済することが多いため、差し引いて計算されます。

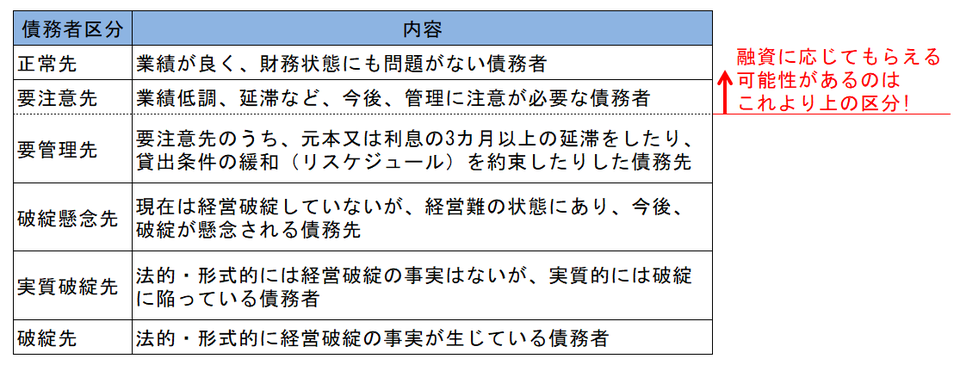

金融機関によるの格付け

金融機関が返済可能性に応じて融資先を格付けしたもので、最も良い「正常先」から「要注意先」「破綻懸念先」「実質破綻先」「破綻先」に分かれます。これは、各金融機関が金融庁の金融検査マニュアルや独自の信用リスク格付け制度などに基づき定めています。

まず、要管理先以下と判断された企業は、基本的に新規の融資が受けられないことに注意してください。

また、正常先か、要注意先かどうかが大きな分かれ道となっています。要注意先になることで審査が厳しくなったり、金利が大きく上がったりします。要注意先になるかどうかの主な基準として以下のものが挙げられます。

- 債務超過(自己資本がマイナスになっている)であるか?

- 売り上げの急減がないか(約30%以上の売上減)

- 2期連続赤字計上していないか?

- 経常収支比率が100%以上(営業キャッシュフローがプラス)か?

- 長期償還年数が10年以下か?

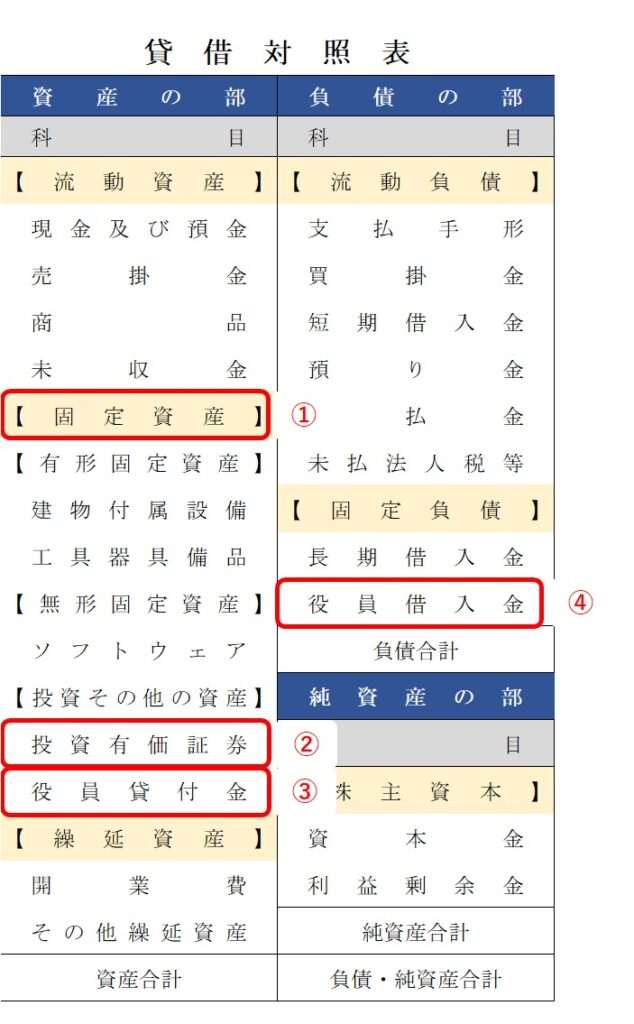

貸借対照表の精査

貸借対照表の中でも、特に細かく精査される勘定科目が以下のとおりです。

①固定資産

前述のとおり、減価償却を行わないことで資産が過剰評価されている可能性があります。

②投資有価証券

ゴルフ会員権、株式などは簿価と時価が異なっていることが多く、実体として資産評価が下がる可能性があります。

③役員貸付金

会社から社長などの役員に貸し付けるお金です。あくまでも貸し付けているものなので、役員が定期的に返済をしているかが重要となります。もし返済がなされていない場合は、役員報酬とみなされる可能性があります。

④役員借入金

会社が社長などの役員から借り入れているお金です。こちらは、長期にわたって役員に返済がなされていない場合は、自己資本としてみなされる可能性があります。

このような検証を行うことで、資産の価値が低くなり、実質的に債務超過になっているケースもあります。例えば資産5,000万円、負債4,500万円、自己資本500万円の会社があったとして、資産の精査により、役員貸付金1,000万円が役員報酬となったとします。そうすると、1,000万円がこれまでの「費用」としてみなされ、資産が4,000万円(5,000万円-1,000万円)、自己資本が-500万円(500万円-1,000万円)と評価されることになります。以上より、「実質的に債務超過」となり、要管理先と判断され融資を受けられないケースもあります。

損益計算書(営業キャッシュフロー)の精査

融資審査の際に見られる指標の一つに、経常収支比率があります。

経常収入=売上高+営業外収入-債権増加額+前受金増加額

経常支出=売上原価+販管費+営業外費用-減価償却費+棚卸資産増加額-債務増加額+前払金増加額

経常収支比率=経常収入÷経常支出

この経常収支比率が100%以上であれば、営業活動によって現金の余剰が生まれている状態であり、いわゆる営業キャッシュフローがプラスになっていると言えます。

主な融資調達先

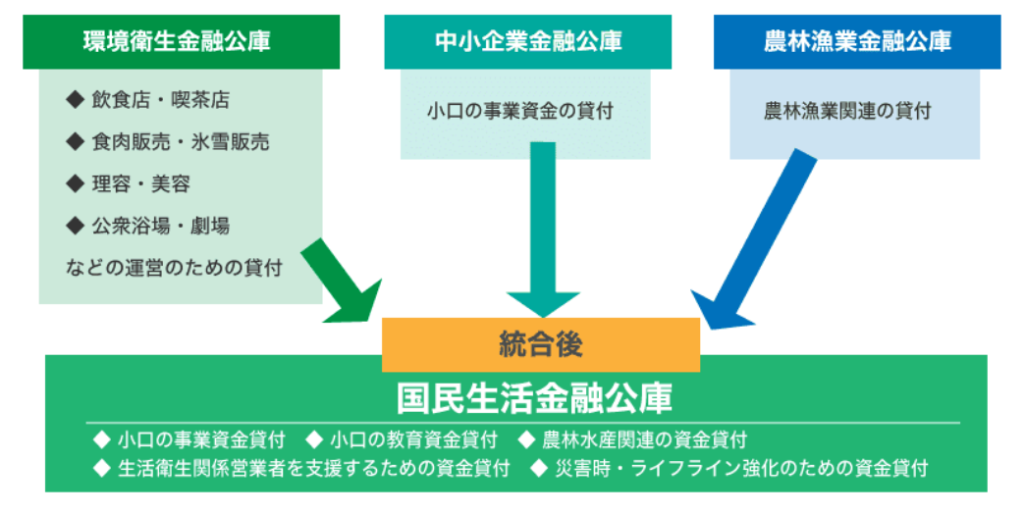

①日本政策金融公庫

創業融資なら、まずここです。日本政策金融公庫は中小企業や小規模事業者の資金調達に力を入れており、民間の銀行より支援に積極的な傾向があります。

また、7年から20年と長く設定されています。民間の金融機関と比べて返済期間が長い分、経営が安定するまで返済の余裕を持たせることが可能です。

さらに、後述の保証協会付け融資と異なり、保証料が不要であり、金利が安いのが特徴です。

大きく分けて、国民生活事業と中小企業事業があります。もともとそれぞれ別機関が行っていたのですが、2008年に日本政策金融公庫に統合されました。

・国民生活事業→売上5億以下の事業が主に対象

・中小企業事業→売上5億以上の事業が主に対象

売上5億円付近の企業であれば、2つの事業がそれぞれ活用できるメリットもあります。

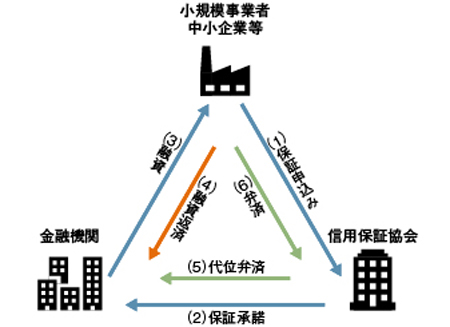

②保証協会付融資

保証協会は、中小企業や個人が銀行などからお金を借りる際に、その返済を保証する機関です。これにより、借り手である中小企業が返済できなくなった場合に保証協会が代わりに返済を行うことで、金融機関は安心してお金を貸せるようになります。

保証協会の保証が下りた際は、基本的に銀行は融資をします。

ただし、借り手である中小企業が返済できなくなった際は、保証協会から融資額の80%が金融機関に支払われます。保証協会も全額は保証するわけではなく、金融機関も痛み分けをしなければなりません。

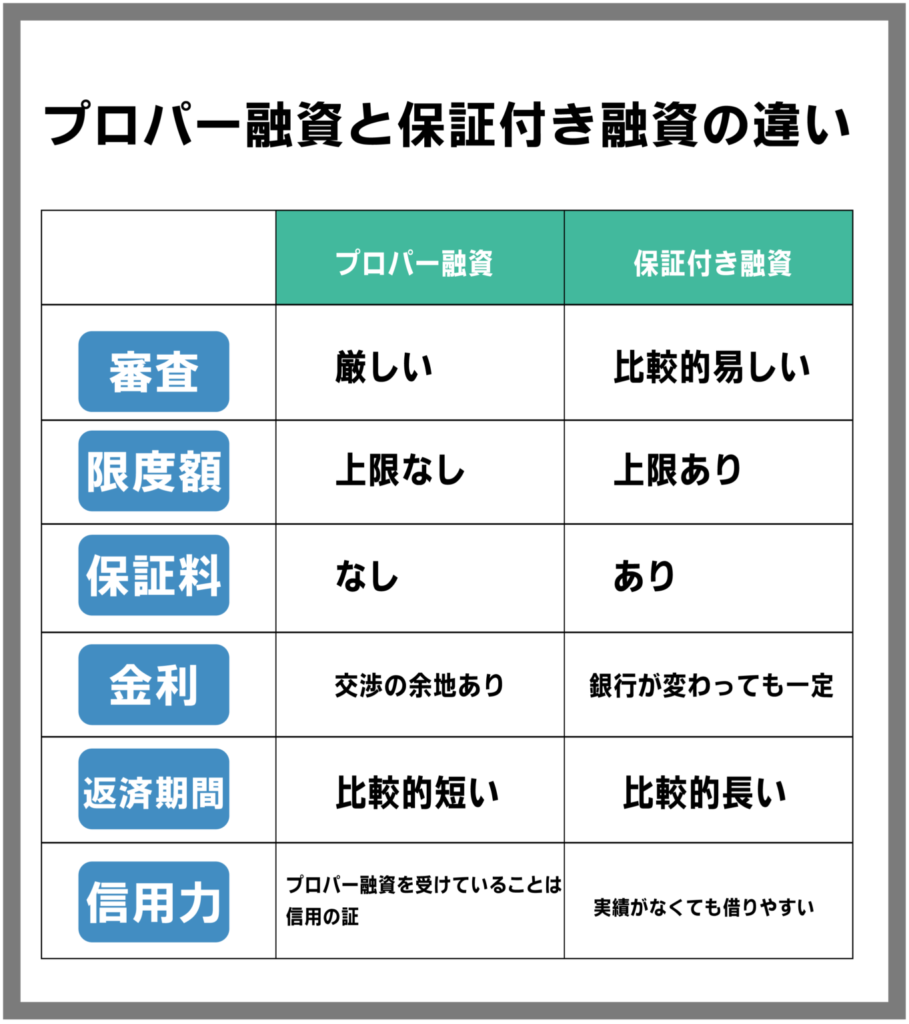

③プロパー融資

保証協会の保証を受けない形で、金融機関が独自で審査して融資をするものです。不動産担保を取ることもありますが、無担保で融資することも多々あります。保証料がかからない分、企業の負担も小さく、審査機関も短くなります。

プロパー融資は、金融機関が事業規模や資金状況などから判断して、事業者に対して融資の提案をする傾向があります。そのため、事業者からの申請でプロパー融資を受けるのは難しいと考えられます。

プロバー融資をする際に考慮されることは、借入額と2期平均営業キャッシュフロー、自己資本比率、代表の資金がその銀行にあるか、競合銀行の融資条件、担保余力などが挙げられます。

ただ、やはり金融機関からの信頼得ることが最も重要です。では、その金融機関からの信頼を高めるためにはどうすればいいのでしょうか?メインとなる銀行口座に資金の動きを集中させ、自社の事業の安定性を継続的に示すことで、事業そのものや事業計画書の実現可能性を伝えていくことが必要です。

また、売上の入金口座となっていれば銀行などの金融機関側も業況の把握がしやすいため、普段から口座を利用しているというのも、取引実績として考慮されます。

銀行との交渉術

財務状況が良好な時

複数の金融機関に競争させ、良い融資条件を引き出すことが重要です。金融機関もビジネスで行っているため、貸し倒れの可能性が低いところには、積極的に融資し金利手数料の売上を上げたいとの思いがあります。このような状況ですと、借り手である中小企業が有利となります。

ただし、たとえ複数行に融資を同時に依頼することがあったとしても、決して上露骨な「金利の叩き合い」だけは避けるべきです。他行への肩代りをくらっていきなり融資取引を解消されたり、「他行の提案書があるから」と何度も金利を下げさせられた銀行が、自社の業績が厳しい時だけ易々と融資をしてくれるとは限りません。あくまでも信頼関係の構築を重視した付き合いを行うべきです。

財務状況が悪化しているとき

メインバンク・サブバンクなど自社との関係性の強い金融機関からの借り入れに絞ることが重要です。返済実績を積み重ねることで、信頼関係をより強固にし、安定的にリピート融資を受けられることが可能となります。

キャッシュイズキング(現金は王様)

「キャッシュ・イズ・キング(Cash is King)」という格言は、企業や個人の財務管理において現金(キャッシュ)の重要性を強調する表現です。

企業や個人が手元に現金を持っていると、予期しない支出や過去に起きたコロナショックなど緊急事態に迅速に対応できます。また、手元に現金があることで、新事業への投資やM&Aなどのビジネスチャンスに迅速に対応できます。低金利で借り入れができる際には、現預金を厚く保有しておくことが重要です。

業績が好調なときは、一定の税金負担はあるにしても、適切な利益を計上し、それを自己資本に組み入れることが重要です。